Caio Carvalho (Luiz Carlos Corrêa Carvalho), Diretor da Canaplan, oferece uma análise sobre o Mercado, Safra e Decisões ao público do setor sucroalcooleiro. O conteúdo é uma iniciativa da Linha Cana da Corteva Agriscience.

O mercado sucroenergético viveu momentos absolutamente inesperados em 2020. Primeiro o susto do COVID-19 e os preços caindo ladeira abaixo e, em seguida, uma recuperação em forma de “V” também incrível! O açúcar seguiu uma linha de consumo per capita global com crescimento dependente da Ásia e África, enquanto o etanol, no Ciclo Otto brasileiro, mostrou curva de recuperação semelhante à da gasolina (levemente menor) e importante queda média na safra.

A safra 20/21, por sua vez, foi recorde de oferta de açucares totais recuperados, face os investimentos efetivos em 2019 e a seca na safra 20/21. Os resultados foram muito bons, com recuperação tanto da produtividade agrícola como industrial.

Passando ao largo das questões políticas internas e externas, ambas muito tensas, o setor mostrou, na média, margens positivas face às produtividades e os bons preços obtidos. A curva de preços aplicada à cana-de-açúcar – Consecana – subiu como um foguete a partir do 2º semestre de 2020.

Há várias questões a salientar nesse período, que vão desde as medidas no campo da pandemia até o sucesso do Agro em 2020. Foi um dos poucos setores da economia que brilharam e que sustentaram a balança comercial brasileira.

O governo anterior brasileiro havia, via Mercosul, aberto importante Acordo com a União Europeia. Tratava-se de um sonho antigo, cultivado com carinho pela América do Sul. A pandemia fez soar o alarme do temor na França, entre outros, sobre o que o Agro brasileiro pode fazer. Estamos agora pagando essa conta pela pressão dos países europeus tentando segurar o Acordo com acusações sobre a Amazônia e o desmatamento. É a narrativa versus a verdade.

A pandemia será um agente de aceleração de mudanças, maior do que muitos de nós imaginamos. “Aqueles que não conseguem mudar as suas mentes não conseguem mudar nada”, disse George Bernard Shaw. E esse é tema que atormenta aos que buscam o novo. O setor canavieiro que foi tutelado por meio século, até o final do século XX, tem sequelas a enfrentar. A mais aguda, para o setor privado produtivo, foram os anos e anos com preços determinados pelo governo, abaixo dos custos totais de produção. Isso gerou uma certa atitude defensiva de investimentos, que, após a extinção do IAA – Instituto do Açúcar e do Álcool, lançou a cana-de-açúcar para o mercado e seguindo o mesmo caminho dos outros produtos do Agro. Investir é, portanto, essencial!

Nessa linha de raciocínio, a dispersão enorme de resultados, em mesma microrregião produtora, caracteriza o homem pós IAA investindo ou reprimindo os fundamentais insumos e operações agrícolas, principalmente.

No caso do açúcar, a demanda global teria caído cerca de 0,3% em 2020 em relação à 2019. Ainda se prevê uma recuperação na safra 2020/21 internacional (out/set) mas ao que se vê face à 2ª onda da pandemia, ainda abaixo ao que se teve sem a pandemia.

A queda da demanda do açúcar teve o acompanhamento da queda da oferta tanto na Ásia (maior impacto na Tailândia) quanto na América Central e América do Norte, além da Europa.

O balanço global de oferta e demanda (LMC International) indica importante aumento da oferta na futura safra 21/22 mas ainda não leva em consideração a potencial queda da oferta de produção do Centro/Sul brasileiro:

Tabela 1: Balanço Global de Oferta e Demanda de Açúcar. Fonte: LMC International, abril/21.

| Safra (out/set) | Produção (mm ton) | Consumo (mm ton) | Oferta/Déficit |

|---|---|---|---|

| 2019/20 | 181,8 | 183,1 | (1,3) |

| 2020/21 | 181,5 | 184,0 | (4,5) |

| 2020/21* | 189,8 | 188,8 | 0,9 |

| * A quebra brasileira seguramente trará novo déficit global (Canaplan). |

Em 09/04/21 o açúcar para vencimento em maio/21 estava cotado em US$ 15,52 c/lb e tem relação com as expectativas positivas da forte retomada econômica da China, Índia e EUA; também pesam as expectativas da quebra de produção da safra 21/22 do Centro/Sul brasileiro. Mas isso enfrentará a pandemia e o lockdown continuado, com consequente menor demanda.

Para o etanol a redução da sua oferta na safra 20/21, com o uso de um mix mais forte para o açúcar (~46%), foi uma decisão estratégica acertada face a forte queda da demanda da gasolina e do etanol. Houve, no entanto, surpresa na recuperação desse mercado, o que acabou resultando em excelentes preços ao produto na safra 20/21.

O Brasil, em termos de políticas públicas, efetivou excelente implantação do RenovaBio em 2020 e há grandes expectativas para os anos à frente.

Houve na safra 2020/21 uma melhora na oferta global de açúcar com Tailândia e Índia, mas, mesmo assim, o balanço de oferta e demanda para o 1º Trimestre de 2022 segue apertado!

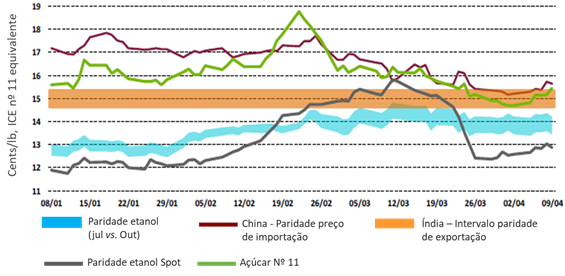

De qualquer modo os preços do açúcar foram pressionados para baixo, no curto prazo, pela força do dólar norte-americano e alguns Fundos Especulativos liquidando açúcar. Isso levou o mês de abril/21 para uma posição de preços mais baixos que os do mês anterior. A paridade futura do etanol está entre US$ 13 – 14 c/lb (maio a outubro) e o preço de equilíbrio da China para as importações caiu para US$ 15 – 16 c/lb.

Para a safra 21/22, os preços estarão conectados com 3 forças essenciais:

a) Conectados com o preço de exportação que a Índia precisa para incentivar as 6 milhões de toneladas para exportação (metade já foi);

b) Conectados com as perspectivas da safra brasileira do Centro/Sul. E o que acontece nesse tema?

b.1) A produção de cana estará bem aquém do que os traders e analistas esperam;

b.2) A produção de açúcar será bem menor do que a safra 20/21;

b.3) Os desafios logísticos no Brasil estarão muito claros nesta safra entrante, dificultando o fluxo das exportações brasileiras;

b.4) A pandemia gerando novos impactos na sua 2ª onda no Brasil.

c) Conectados aos preços do petróleo no mercado internacional e à política de acompanhamento desses preços sendo trazida aos preços internos, pela Petrobras. Seus preços giram em torno de US$ 60/barril (WTI) e deverão ficar nesse patamar médio em 2021 e 2022.

Em síntese, tem-se como Fundamentos o aperto de produto físico no mercado seja pela menor produção passada, seja pelas expectativas de nova redução de oferta global.

Sem dúvida alguma, o petróleo é uma base de preços às commodities agrícolas desde 2007, quando os biocombustíveis passaram a usar acima de 15% da oferta total de produtos agrícolas, seja para etanol ou biodiesel. Não se pode falar do mercado do setor sem comentários sobre o petróleo.

Sobre o açúcar e o etanol, pode-se sintetizar os pontos essenciais de tendências para esse mercado sempre muito volátil.

Para sintetizar as posições de açúcar e do etanol desde janeiro de 2020, a LMC International preparou um diagrama sobre o açúcar “VHP” e o valor de paridade do etanol, a faixa necessária de preços para a exportação pela Índia e o preço spot do etanol, em centavos de dólar por libra-peso, equivalente (açúcar e etanol em termos comparáveis):

Gráfico 1: Preço Nº 11, benchmarks

E onde estariam as principais decisões que os produtores tomariam para enfrentar uma safra 21/22 complexa?

O atraso dos canaviais em quase todas as regiões produtoras do C/Sul é o maior já visto nos últimos 20 anos. A seca e os incêndios de 2020, com as pragas, doenças e ervas daninhas em “explosão” pós longo período seco, mais a redução dos replantios em 2020 trazem para 2021 um canavial em condições negativas para a safra 2021/22!

Diante disso, não há uma única ação nessa “missão”: são várias as práticas a serem realizadas, considerando a safra como se fosse um jogo no longo campeonato do Produtor:

Finalmente, a sugestão mais importante: A safra 2021/22 é apenas mais um jogo, em um longo campeonato. Nunca se pode deixar pensar no futuro: ações momentâneas podem ter consequências caóticas no futuro. Por isso é fundamental a manutenção das práticas de proteção dos canaviais, seja contra pragas (broca, cigarrinha, pragas de solo, etc.), plantas daninhas e doenças é fundamental para minimizar as perdas. Se quem investe já sofre com a seca, o que se pode dizer daqueles que se descuidarem dos canaviais. E mais, 2021/22 é apenas uma safra, que pode até não ser tão boa, mas que tem potencial para prejudicar várias outras na sequência dos anos, caso decisões equivocadas sejam tomadas. Proteger e investir nos canaviais de 2021/22 é garantir que a safra 2022/23 e as seguintes tenham sucesso.

O desafio do produtor sucroenergético nesta safra 21/22 é o de buscar equilíbrio em sua equipe em uma safra com tons nitidamente opressivos como a quebra de produtividade e alta de custos mas, também, preços muito atrativos e a necessidade de olhar para a frente: é preciso renovar o canavial, com qualidade e a atenção para não desequilibrar esse ciclo atual.